报告:前三季度房企融资规模3072亿元

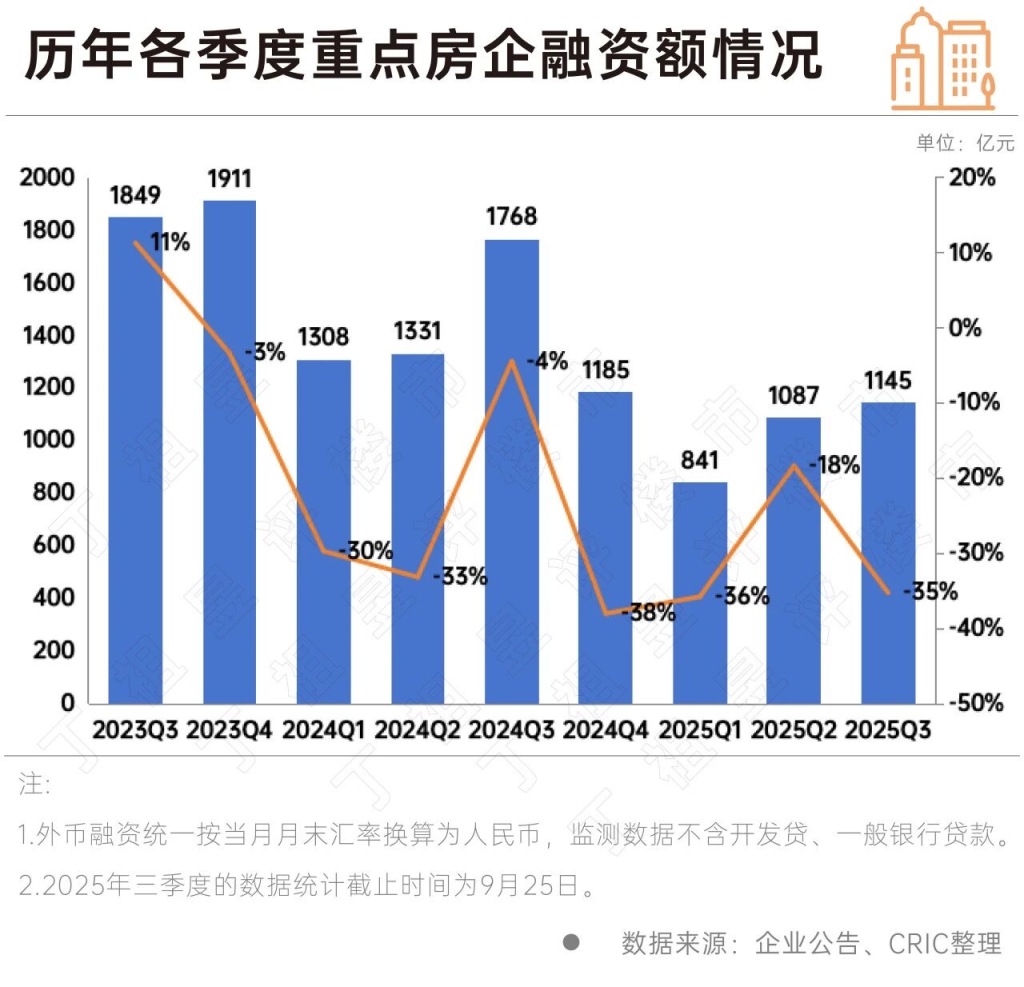

10月5日,据克而瑞研究中心发布的报告显示,2025年前三季度,房企融资仍然呈现收缩态势。其中,第三季度融资1145亿元,环比上升5%,但同比下降35%。

克而瑞统计的数据显示,2025年前三季度,房企融资规模达3072亿元,同比下降30%。其中第三季度融资1145亿元,环比上升5%,但同比下降35%,处于历史低位。多数民营房企,尤其是出险房企,融资难的问题依然突出。

从企业的债券类融资成本来看,2025年前三季度的境外债券融资成本为8.95%。而境内债券融资成本进一步下降至2.57%,较2024年全年继续下降了0.34个百分点。

境内债券融资成本不断下降,一方面是由于自2024年货币环境开始宽松,LPR持续下调;另一方面,发债主体大多数为国企央企及优质民企,这类企业融资优势较为明显,如发债较多的招商蛇口、中交地产、美的置业等等。2025年前三季度,整体新增债券类融资成本为3%。

从企业的性质分类来看,2025年前三季度国企、央企的发债量为1313亿元,同比下降了8%。民营企业的发债量为134亿元,同比下降13%;此外混合所有制企业发债量106亿元,同比增长22%。2025年前三季度,国企央企的发债量占比达85%。

从成本上来看,国企、央企2025年前三季度的融资成本为2.58%,而民营企业则为5.40%,两者之间的差距再次扩大到2.82个百分点;此外混合所有制房企的融资成本下降至3.90%。在当前融资环境下,有充足抵押物及其他增信措施的优质房企更能够在政策扶持中受益,同时也能够获取更多的低息借款。

从债务到期来看,2024年房企债券到期规模达4829亿元,而发行规模仅有2209亿元,房企无法通过借新还旧覆盖到期债务。

此外由于近年来不少房企选择将债务展期或置换,在此背景下2025年房企的债务压力较大,2025年债务到期规模甚至要高于2024年,达5342亿元;其中2025年第三季度是偿债高峰,到期规模约1600亿元。由于近年来房企债券发行规模下滑明显,2026年房企整体的债务到期规模也明显下降,其中2026年一季度到期约1298亿元,三季度到期1170亿元。

克而瑞在报告中称,值得注意的是,近年来公募REITs在我国大力推行,有助于帮助房企将原本沉淀在自持物业中的资金释放出来,用于偿还债务、补充流动资金等。目前不少房企已经试水公募REITs或积极筹备发行。

当前房地产行业仍处于深度调整期,以往传统的“重资产”模式已难以适应当前的新形势,而公募REITs的出现能够帮助房企从开发商向运营商的角色转变,通过打造“投融管退”的全链条业务模式,帮助房企由“重”向“轻”的资产结构转变。

(文章来源:澎湃新闻)

- 连跨4个万亿台阶,“苏大强”的“新”引擎有多强?

- 一批交通建设项目铿锵突进 “物畅其流”为流动的中国增添澎湃活力

- 黑龙江代表委员热议养老 建言打造康养旅居“龙江样板”

- 江西省政协委员建议加速人工智能与实体经济融合

- “十四五”时期江西国家生态文明试验区建设成果丰硕

- 政协委员建言为海南特色文昌鸡产业搭建“双保险”

- 2025年中央企业研发投入1.1万亿元 连续四年超过万亿元

- “海南第一县”扩投资强产业 扩大五大领域“出海”规模

- 不只蝴蝶兰 北京年宵花市场“上新” 市民选购清单有了新选择,不只蝴蝶兰 北京年宵花市场“上新” 市民选购清单有了新选择

- 中国高校校办产业协会科创投资专业委员会成立,中国高校校办产业协会科创投资专业委员会成立

- “十五五”特写:经济大市,如何再启新程?,“十五五”特写:经济大市,如何再启新程?

- 数说京哈高铁五周年,数说京哈高铁五周年

- 进一步加强道路机动车辆生产企业和产品准入管理 工业和信息化部修订两项审查要求,进一步加强道路机动车辆生产企业和产品准入管理 工业和信息化部修订两项审查要求

- 辽宁大连召开优化营商环境大会 全力营造一流营商环境,辽宁大连召开优化营商环境大会 全力营造一流营商环境

- 经典影视剧被肆意恶搞,谁来管管“AI魔改”?,经典影视剧被肆意恶搞,谁来管管“AI魔改”?

- 国家统计局:“十四五”时期我国经济总量实现“四连跳”,国家统计局:“十四五”时期我国经济总量实现“四连跳”